Aktiehandel UK for begyndere 2021

Contents

- 1 Aktiehandel UK | Sådan handles aktier for begyndere 2021

- 1.1 Hvad er aktiehandel UK?

- 1.2 Eksempel på aktiehandel i Storbritannien

- 1.3 Hvordan fungerer britisk aktiehandel?

- 1.4 Fordele ved aktiehandel via britiske CFD’er

- 1.5 Hvordan tjener du penge gennem britisk aktiehandel?

- 1.6 Placering af en britisk aktiehandelsordre

- 1.7 Britiske aktiehandelsstrategier og -systemer

- 1.8 Vigtigheden af at vælge den rigtige britiske aktiehandelsplatform

- 1.9 Stock Trading UK Guide: The Bottom Line

Aktiehandel UK | Sådan handles aktier for begyndere 2021

Baseret i Storbritannien og ønsker at handle med aktier? Læs vores omfattende vejledning om aktiehandel i Storbritannien.

Aktiehandel er forskellig fra blot at ‘købe’ aktier. Dette skyldes, at du vil se på, om du tror, at din valgte aktie vil gå op eller ned i pris. Du kan muligvis holde en aktiehandelsposition åben i flere dage eller uger – men i de fleste tilfælde minutter eller timer.

Som sådan er aktiehandel en kortsigtet investeringsstrategi, der ser ud til at kapitalisere på stadigt skiftende aktiekurser. Ud over dette har du også mulighed for at anvende gearing på op til 1: 5, når du handler med aktier i Storbritannien. Dette betyder, at du kan handle med fem gange det beløb, du har på din aktiehandelskonto.

Men vi skal understrege, at de fleste britiske aktiehandlere med lidt erfaring ender med at tabe penge ved første forsøg. Det er derfor, vi har sammensat dette meget omfattende guide til Aktiehandel UK.

Vores guide dækker ind og ud af hvad aktiehandel i Storbritannien indebærer, hvordan du kan tjene eller tabe penge, hvilke strategier du skal overveje, og hvordan du finder en passende britisk mægler til dine behov. Vi leder dig også gennem processen med at åbne en britisk aktiehandelskonto, afgive en ordre og implementere en strategi.

Stock Trading UK – Indholdsfortegnelse

Hvordan fungerer britisk aktiehandel?

Fordele ved aktiehandel via britiske CFD’er

Risici ved aktiehandel med gearing

Hvordan tjener du penge gennem britisk aktiehandel?

Britiske aktiehandelsstrategier og -systemer

Betydningen af at vælge den rigtige britiske aktiehandelsplatform

Stock Trading UK Guide: The Bottom Line

Hvad er aktiehandel UK?

Enkelt sagt er aktiehandel processen med at handle med aktier – som dem, der findes på London Stock Exchange eller NASDAQ. Dit primære mål er at tjene penge. For at gøre dette skal du forudsige, om aktien vil stige eller falde i værdi.

Det er rigtigt – kan ikke lide traditionelle aktieinvesteringer, aktiehandel giver dig også mulighed for at tjene penge, når virksomhedens værdi går ned. Dette er kendt som “short-selling” i handelens verden.

Hvis vi kortvarigt vender tilbage til traditionelle aktieinvesteringer, vil dette ofte se, at investorer holder deres aktier i flere år. For eksempel kan du købe £ 2.000 i BT-aktier og lade dem være i din portefølje for at vokse.

Undervejs ville du forhåbentlig indsamle nogle kvartalsvise udbytter. Dette er kendt som en langsigtet “buy and hold” -strategi.

I den anden ende af spektret vil aktiehandel ofte se dig købe og sælge en aktie i timer eller endda minutter. Det betyder, at du vil jage mindre marginer, men på en meget hyppigere basis.

I nogle tilfælde vil britiske aktiehandlere tage en “swing trading” -strategi, hvilket betyder, at positionen muligvis forbliver åben i flere dage eller uger. Uanset hvad, sjældent vil aktiehandlere tage en langsigtet tilgang til investering.

Eksempel på aktiehandel i Storbritannien

Før vi kommer til det nitty-gritty om, hvordan britisk aktiehandel fungerer, er det sandsynligvis fornuftigt at ramme dig med et hurtigt eksempel. Dette skal forhåbentlig rydde tågen, inden vi løfter ante og overbelaster dig med nyttige oplysninger!

- Lad os antage, at du ønsker at handle ASOS aktier

- På handelstidspunktet er ASOS-aktier prissat til 4,60 £ på AIM

- Du mener, at aktierne er stærkt undervurderede, så du placerer en ‘købsordre’

- Ved at afgive en købsordre angiver du over for din valgte handelsplatform, at du tror, at ASOS-aktier vil stige i værdi

- Du spiller i alt £ 200 på handlen

- Et par dage senere er ASOS-aktier 10% mere værd

- Du indløser din handel – hvilket giver en samlet fortjeneste på 20 £ (200 £ indsats x 10% gevinst)

Som du kan se af ovenstående, er det underliggende koncept for aktiehandel i Storbritannien faktisk meget simpelt.

Lad os nu se på et eksempel på, hvordan en short-selling aktiehandel kan se ud, før vi overbelaster dig med værdifuld information!

- Denne gang ønsker du at handle NÆSTE aktier

- På handelstidspunktet er NEXT-aktier prissat til £ 6,10 på London Stock Exchange

- Du mener, at aktierne er for dyre og dermed – tror, at de vil falde i værdi, så du placerer en ‘købsordre’

- Som sådan er du nødt til at placere en ‘salgsordre’ med dit valgte britiske handelswebsted

- Du er super sikker på denne handel, så indsæt i alt £ 1.000

- Et par dage senere er NÆSTE aktier 20% mindre værd

- Du indløser din handel – hvilket giver en samlet fortjeneste på £ 200 (£ 1.000 indsats x 20% gevinst)

Husk, det faktum at NEXT-aktier faldt med 20% betyder, at du opnåede gevinster på 20% – da du afgav en salgsordre!

Hvordan fungerer britisk aktiehandel?

Denne del af vores guide giver dig mulighed for klart at forstå forskellen mellem aktiehandel og investering i aktier. I en nøddeskal, når du køber aktier fra en traditionel online mægler, får du 100% ejerskab af aktierne.

Med andre ord, hvis du investerer £ 200 i virksomheden, ejer du faktisk en £ 200-aktie i firmaet. Til gengæld giver dette dig visse aktionærrettigheder – såsom at kunne stemme på årlige generalforsamlinger.

Ud over dette har du også ret til din andel af udbytte, der udbetales af virksomheden. Dette skal betales kontant på samme tid som alle andre aktionærer.

Når det er sagt, når du deltager i aktiehandel, vil du gøre dette via kontrakter for forskelle – eller simpelthen CFD’er.

CFD-aktiehandel

I sin mest basale form er CFD’er finansielle instrumenter oprettet og tilbudt af online handelsplatforme. Hovedkonceptet er, at CFD-instrumentet ‘sporer’ aktivets værdi i realtid.

For eksempel:

- London Stock Exchange noterer en pris på 212p den Tesco aktier

- På din valgte handelsplatform er Tesco CFD’er også prissat til 212p

- Et par timer senere noteres Tesco-aktien til 219p på London Stock Exchange

- Endnu en gang citerer din valgte handelsplatform 219p på Tesco CFD’er

Som du kan se af ovenstående, betyder det ikke noget, hvad der sker med kursen på de respektive aktier, CFD vil spejle den ligesom for-lignende. Dette gør CFD’er meget tiltalende for aktiehandlere af flere grunde.

Før vi kommer til det, er det vigtigt at bemærke, at ved at handle på CFD’er vil du ikke eje de underliggende aktier. Dette skyldes, at CFD ikke understøttes af noget håndgribeligt. I stedet sporer CFD simpelthen værdien af den respektive aktie.

Med hensyn til udbytte er det her, tingene bliver lidt mere komplekse. Ikke desto mindre er kernen i det som følger:

- Nogle CFD-handelsplatforme justerer din kontosaldo, når udbyttet udbetales af virksomheden

- Hvis du har lang CFD-aktie (hvilket betyder, at du tror, at prisen vil stige), og du holder din position, når udbyttet udbetales, reflekteres beløbet positivt på din konto

- Men hvis du har en kort CFD-aktie (hvilket betyder at du tror, at prisen vil falde), reflekteres beløbet negativt på din konto

Med andre ord dækker de, der mangler på CFD-aktien, udbyttebetalingen for dem, der går længe.

Fordele ved aktiehandel via britiske CFD’er

På dette tidspunkt i vores UK Stock Trading Guide kan du være bekymret for, at du ikke ejer de underliggende aktier. Dette bør dog ikke være et problem for dig som det ultimative mål, når handel med aktier er at skabe små og hyppige overskud på et ensartet grundlag.

Det vil sige sjældent holder vellykkede aktiehandlere en CFD-position åben i mere end et par måneder. Faktisk – og som vi kort nævnte tidligere, åbner og lukker de fleste handler positioner med en varighed på dage eller timer!

På grund af dette behøver du ikke bekymre dig om at eje aktierne for at tjene penge. Ikke desto mindre beskriver vi nedenfor nogle af de mange grunde til, at britiske aktiehandlere henvender sig til CFD’er for at realisere deres økonomiske mål.

Stigende og faldende markeder

For os i Trading Education er dette langt den største fordel ved handel med CFD’er på aktier. Kort sagt, du har altid valget mellem at gå lang eller kort på dit valgte lager.

- Det vil sige, hvis du tror, at aktiekursen vil stige, er det bare et tilfælde af at placere en købsordre.

- Hvis du mener, at aktien er overvurderet og dermed – prisen falder, skal du afgive en salgsordre. Det er virkelig så simpelt som det.

Kortsalgssiden af tingene åbner en helt ny verden af handelsmuligheder, da traditionelle aktier kun giver dig mulighed for at tjene penge, når markederne bevæger sig opad.

For eksempel tage dit sind tilbage til finanskrisen i 2008. I starten af året, HSBC aktier blev vurderet til 871p. Bare 15 måneder senere blev de samme aktier prissat til 371p – hvilket svarer til et fald på 55%.

Nu ville HSBC-aktionærer, der håbede på det bedste, have mistet en betydelig mængde penge i denne periode. På den anden side ville kloge aktiehandlere uden tvivl have forkortet aktierne. Ved at gøre dette ville de have opnået en 15-måneders fortjeneste på over 55%.

Dette var også tilfældet i slutningen af februar 2020. Når de finansielle markeder endelig fik coronavirus-pandemiske rystelser, fulgte en massesalg. F.eks. Blev den 24. februar BP-aktier prissat til 438p.

Bare tre uger senere blev aktierne vurderet til kun 233p. Det betyder, at aktierne mistede 46% på mindre end en måned. Endnu en gang ville erfarne aktiehandlere have udnyttet dette ved at placere en CFD-salgsordre på BP.

I sidste ende behøver du ikke længere at føle dig tilbageholdt i tider med økonomiske usikkerheder. I stedet kan du tjene på faldende markeder i form af CFD-aktiehandel.

Udnyttelse og margen

Når du køber aktier i traditionel forstand, har du kun én mulighed, når det kommer til indsatser. Det vil sige, at hvis du har £ 500 på din aktiemæglerkonto, kan du kun købe £ 500 i aktier – og intet mere.

I tilfælde af aktiehandel via CFD’er har du dog mulighed for at anvende gearing. Enkelt sagt betyder det, at du kan handle med mere, end du har på din britiske aktiehandelskonto.

Der er flere måder, du kan beregne gearing på. Den nemmeste måde er at se det som et forhold. For eksempel tillader britiske regler (ESMA) dig at anvende gearing på op til 1: 5, når du handler med aktier. Dette betyder, at en kontosaldo på £ 500 tillader £ 2.5000 i handelskapital. Andre aktivklasser, såsom forex, guld og indeks – kommer med endnu højere grænser.

Nøglepunktet er her, at gearing giver dig et rigtigt skud på at tjene godt ud af aktiehandel, selvom du kun har en lille mængde kapital til din rådighed. Når det er sagt, kommer gearing også med den ekstra risiko for at miste flere penge, end du havde håbet på.

Før vi kommer til det, skal vi undersøge, hvordan gearing faktisk fungerer, når du bruger en britisk aktiehandelsplatform.

- Du beslutter dig for at fortsætte længe Marks og Spencer aktier

- Du spiller 200 £ og anvender gearing på 1: 5

- Senere på handelsdagen er Marks og Spencer-aktier steget med 5%

- Ved en indsats på £ 200 ville du have tjent kun £ 10 (£ 200 x 5%)

- Men som du anvendte gearing på 1: 5, bliver din fortjeneste på £ 10 ganget med en faktor 5

- Som sådan er din samlede fortjeneste på denne Marks and Spencer-handel £ 50

Det er vigtigt at bemærke, at ved aktiehandel med gearing i Storbritannien risikerer du at blive likvideret. Vi forklarer, hvordan dette fungerer, i afsnittet nedenfor.

Risici ved aktiehandel med gearing

Ved at følge det samme eksempel som ovenfor kunne du omdanne en indsats på £ 200 til en købsordre på £ 1.000 ved at anvende gearing på 1: 5. De 200 £, som du risikerede, er det, der kaldes ‘margin’.

For de uvidende er margenen simpelthen et depositum, som du giver til din valgte aktiehandelsplatform, mens din gearede handel er åben. I dette eksempel udgør dette en margin på 20% (£ 200 på £ 1.000).

Nu risikerer du at miste denne margen på £ 200, hvis din position går imod dig mere end du har i margen. Med andre ord, du gik længe på Marks og Spencer-aktier, så hvis aktierne falder med 20% eller mere, mister du din margen på £ 200 fuldt ud.

Det betyder, at du er blevet likvideret.

Likvidationspunktet vil variere afhængigt af, hvor meget gearing du anvender. For eksempel, hvis du indsatte 200 £ i gearing på 1: 3, betyder det, at du handler med £ 600. I marginale termer udgør dette 33,3% (£ 200 på £ 600). Som sådan, hvis din 1: 3 gearede handel flyttede mod dig med 33,3%, ville du miste din indsats på £ 200.

Den gode nyhed er, at der er to måder at undgå at blive likvideret på:

- Du opretter en stop-loss-ordre på din gearede handel. Dette lukker ordren, hvis din valgte stop-loss-pris udløses. Vi taler udførligt om stop-loss ordrer og andre værktøjer til risikostyring senere.

- Du tilføjer flere midler til din margenkonto, før du afvikles. Dette giver dig ekstra åndedrætsrum i håb om, at positionen vender sig om og bevæger sig tilbage til din fordel.

Omsættelige aktiemarkeder

Når du bruger en traditionel online aktiemægler, er du muligvis begrænset i, hvilke aktier du kan købe, selvfølgelig kan du muligvis investere i FTSE 100-aktier og aktier noteret på NYSE og NASDAQ. Men adgang til andre, mindre likvide markedspladser er muligvis ikke mulig.

Dette er i skarp kontrast til, hvordan britiske aktiehandelssider fungerer. Det vil sige, at når aktiehandel via CFD’er, har du adgang til tusindvis af markeder på tværs af masser af britiske og internationale børser.

Dette skyldes, at det britiske aktiehandel ikke har brug for at lette et aktiekøb. Tværtimod betyder oprettelsen af et CFD-marked, at instrumentet kan spore stort set alle aktier, der er børsnoteret.

Lad os for eksempel antage, at du beslutter at handle med aktier med den populære FCA-mægler eToro. Dermed får du adgang til over 1.700 aktier fra 17 forskellige markeder. Oven i Storbritannien inkluderer dette alt fra Frankrig og Saudi-Arabien til Hong Kong og USA.

Bemærk: Alle 1.700+ aktier pr eToro kan købes i traditionel forstand og handles via CFD’er.

Klar til at dykke ned i aktiemarked?

Konkurrencedygtige gebyrer

Selvom vi senere dækker britiske aktiehandelsgebyrer mere detaljeret, er det vigtigt hurtigt at bemærke, at CFD-platforme typisk er meget mere omkostningseffektive sammenlignet med traditionelle aktiemægler.

Endnu en gang skyldes det, at den underliggende aktie ikke findes. Enkelt sagt betyder det, at du i mange tilfælde kan købe og sælge instrumentet uden at betale nogen provision. I stedet betaler du sandsynligvis et mindre gebyr, der er indbygget i spredningen.

For eksempel kan du handle med kommission gratis på eToro – hvor spreads på større markeder normalt er mindre end 0,25%. I den anden ende af skalaen opkræver mæglere fra old school ofte et fast gebyr for at købe aktier i Storbritannien. Dette kan variere fra £ 5 til £ 15 pr. Handel.

Hvordan tjener du penge gennem britisk aktiehandel?

For at tjene penge ved at handle med aktier i Storbritannien er det enkelt at forudsige, om værdien af aktierne stiger eller falder. Ved at foretage den rigtige forudsigelse og dermed – lukke din position for mere end du oprindeligt startede med, vil du tjene penge. Og selvfølgelig – hvis du spekulerer forkert, vil dette resultere i et tab.

Er aktiehandel rentabel?

Ja aktiehandel kan være meget rentabelt, hvis du ved, hvad du laver.

Den mest effektive måde at vurdere dine overskud og tab er at beregne din indsats mod stigningen eller faldet i din position udtrykt i procent. For eksempel, hvis du spiller 100 £, og din aktiehandelsposition stiger med 10%, har du tjent 10 £.

I et andet eksempel, hvis du kortsolgte en aktie, og den faldt med 20%, ville dine £ 500 give dig 100 £ gevinst. Hvis du derefter anvendte gearing på denne handel på 1: 5, ville dine gevinster blive forstærket til £ 500.

Med hensyn til hvor meget du kan tjene ved at handle med aktier i Storbritannien, er der ikke noget one-size-fits-all svar på dette spørgsmål. Det kan trods alt afhænge af:

- Hvor meget du spiller på hver handel

- Hvor meget gearing du anvender for hver handel, hvis nogen

- Hvilken procentgevinst har du opnået i løbet af måneden

- Hvilke gebyrer har du betalt til dit valgte britiske aktiehandelsted

- Hvilke risikostyringsværktøjer du havde på plads

Alt i alt skal du forsøge at opbygge din aktiekapital langsomt i modsætning til at gå gung-ho fra dag et. Vi dækker nogle risikostyringsstrategier, som du kan implementere senere i denne vejledning.

Læs mere: Bedste aktier at købe nu

Placering af en britisk aktiehandelsordre

Før du åbner en konto med en britisk aktiehandelsplatform, skal du først få fat i ordrer. I sin mest basale form lader mægleren vide, hvilken aktie du ønsker at handle, og hvordan man planlægger at drage fordel af din forudsigelse.

Nedenfor viser vi de vigtigste ordrer på aktiehandel, som du har brug for at forstå.

1. Køb / Sælg ordrer

Vi har nævnt køb og salg ordrer et par gange i denne vejledning, så vi behøver ikke at gå for meget i detaljer. Nøglepunktet er, at dit valg af købs- eller salgsordrer fortæller mægleren, hvilken vej du tror, aktiekursen vil gå.

Som nævnt betyder en købsordre, at du tror, at aktien vil stige i værdi. En salgsordre indikerer på den anden side, at du tror, at aktiekursen vil falde.

Glem ikke, at hver handel, du deltager i, kræver både en købs- og salgsordre. Dette skyldes, at den modsatte rækkefølge, som du oprindeligt placerede, er påkrævet, når du ønsker at afslutte handlen.

For eksempel, hvis du åbner med en købsordre, og du ønsker at lukke handlen, skal du placere en salgsordre. Og omvendt – hvis du indtaster med en salgsordre, skal du lukke med en købsordre.

2. Markeds / begræns ordrer

Alle britiske aktiehandel / platforme giver dig mulighed for at placere en markedsordre eller en grænseordre. Dette er med hensyn til den pris, du ønsker at komme ind på markedet.

I tilfælde af a markedsordre, den britiske aktiehandelsplatform udfører din ordre til den næste tilgængelige pris. Dette betyder, at din ordre kommer ind på markedet med det samme, omend det måske er til en pris, der er en smidgen højere eller lavere end hvad du ser på skærmen. Dette skyldes, at aktiekurserne ændres sekund for sekund.

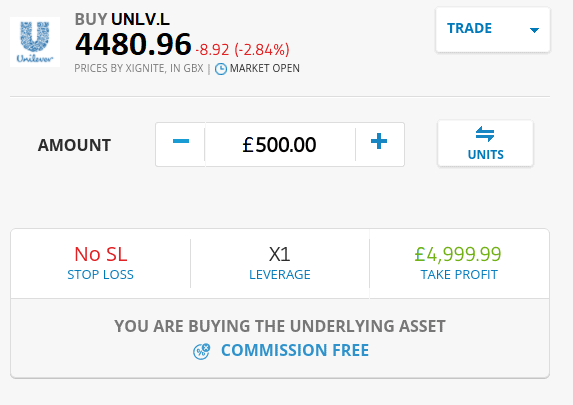

For eksempel:

- Du vil handle Unilever aktier – som i øjeblikket er prissat til £ 4,70 hver

- I henhold til din markedsanalyse tror du, at aktierne i løbet af de næste timer vil stige i værdi

- Som sådan placerer du en købsordre

- Du vil have positionen åbnet med det samme, så du vælger en markedsordre

- Din mægler udfører din købsordre på mindre end et par sekunder til en pris på £ 4,69

Som du kan se af ovenstående, har du pr. Konstant skiftende markedsforhold en pris lige under det, du så på skærmen. Ligeledes kunne den pris, du fik fra din markedsordre, have været lige over £ 4,70.

I tilfælde af a grænse ordre, dette giver dig mulighed for at specificere den nøjagtige pris, som din britiske aktiehandelsudbyder skal udføre positionen.

For eksempel:

- Lad os holde fast ved det samme eksempel ovenfor, hvorved Unilever aktier er prissat til £ 4,70

- Denne gang vil du dog ikke komme ind på markedet, før aktierne rammer £ 4,90

- Årsagen til dette er, at du ønsker en bekræftelse fra markederne, at din forudsigelse af en opadgående tendens er korrekt

- Som sådan placerer du en købsgrænseordre på £ 4,90

- Et par timer senere er Unilever-aktier prissat til £ 4,90 hver, så din købsgrænseordre matches og dermed – din position er live

Som du måske har gættet, vil din grænseordre kun blive vist, hvis og når din angivne pris matches. Hvis det ikke er tilfældet, forbliver grænsefladeren, indtil du annullerer den.

3. Stop-Loss-ordrer

Tag ikke fejl ved det – ordrer med stop-loss er afgørende, når du handler aktier online i Storbritannien. Dette skyldes, at de giver dig mulighed for at begrænse det beløb, du potentielt kan miste fra en handel.

For eksempel, hvis du vil sikre, at din aktiehandel ikke giver et tab på mere end 4%, kan du bede din mægler om at lukke handlen, hvis positionen går i rødt med 4%.

Derefter, hvis bestanden fortsatte med at styrte ned – betyder det ikke noget fra din side. Når alt kommer til alt, har du også lukket handlen og begrænset dine tab til 4%.

Her er et eksempel på, hvordan du effektivt kan implementere en stop-loss-ordre for at begrænse dine tab, når du handler med aktier.

- Du vil handle Diageo aktier – som er prissat til £ 25 på London Stock Exchange

- Du tror, at prisen vil stige, du placerer en købsordre

- I fuld erkendelse af, at din forudsigelse muligvis ikke går efter planen, vil du dog mindske dine tab til 5%.

- 5% af en aktiekurs på £ 25 beløber sig til £ 1,25

- Som sådan er vi nødt til at indstille vores stop-loss-ordre til £ 23,75 (£ 25 – £ 1,25)

Når din handel er placeret, kan du være sikker på at du ikke mister mere end 5%. Dette skyldes, at så snart Diageo-aktier går ned til £ 23,75, lukker din valgte britiske aktiehandelwebsite positionen.

Garanterede stop-loss ordrer

I langt de fleste tilfælde udfører din mægler din stop-loss-ordre, hvis og når den angivne pris udløses. Men under anvendelse af superunormale markedsforhold er der enhver chance for, at dette ikke sker.

Dette kan skyldes, at aktien stiger eller falder med en så parabolsk hastighed, at din ordre ikke blev matchet af markederne. Når det er sagt, vil nogle britiske aktiehandelsplatforme tilbyde en ‘garanteret’ stop-loss-ordre.

Dette er en ekstra service, der kræver et lidt højere handelsgebyr / provision, som du normalt ville have betalt. På bagsiden garanterer dette, at din stop-loss-ordre matches, uanset hvad der sker.

Du behøver sandsynligvis ikke bekymre dig om dette, hvis du ønsker at handle større aktier som dem, der findes på FTSE 100 eller Dow Jones. Dette skyldes, at disse aktier drager fordel af masser af likviditet, og volatiliteten er relativt lav. Det er dog noget at huske på ikke desto mindre – især hvis du vil handle med aktier, der findes på de nye markeder.

4. Take-Profit ordrer

Take-profit ordrer giver dig mulighed for at sætte et kursmål på din aktiehandelsposition. Hvis den angivne pris efterfølgende matches af markederne, lukker din mægler automatisk din position. Dermed er du i stand til at låse din fortjeneste uden at skulle sidde manuelt på din enhed manuelt.

Her er et eksempel på, hvordan det fungerer:

- Lad os holde fast ved det samme eksempel som ovenfor, hvor du placerede en købsordre Diageo aktier på £ 25 hver

- Du har allerede indstillet din stop-loss-rækkefølge for at sikre, at du ikke mister mere end 5%

- Når det kommer til dit overskudsmål på denne handel, vil du tjene 15%

- 15% af en aktiekurs på £ 25 beløber sig til £ 3,75

- Som sådan er vi nødt til at indstille vores stop-loss-ordre til £ 28,75 (£ 25 + £ 3,75)

Afgørende for det vil vi kraftigt anbefale, at du anvender både stop-loss og take-profit ordrer, når du handler med aktier i Storbritannien. Dette fjerner ikke kun behovet for dig selv at lukke en position, men det giver dig mulighed for at indstille klare ind- og udgangsmål, før handelen går live.

Dette er i sig selv en effektiv risikoreducerende strategi, som stort set alle erfarne aktiehandlere bruger. I henhold til eksemplet ovenfor på Diageo-aktier kan kun en af to ting ske derpå.

- Hvis din forudsigelse er korrekt, og Diageo-aktierne går opad, lukkes din handel, når aktierne rammer 28,75 £. Dette giver 15% fortjeneste i henhold til din take-profit ordre.

- Hvis din forudsigelse er forkert, lukkes din handel, hvis prisen rammer 23,75 £ – i henhold til din stop-loss-ordre. Dette giver et tab på 5%.

5. Efterfølgende stop-loss ordrer

Selvom ‘efterfølgende’ stop-loss-ordrer kan tage lidt tid at få hovedet rundt, tilbyder de en virkelig effektiv måde at lukke positioner, der i øjeblikket er i fortjeneste.

I sin mest basale form justeres efterfølgende stop-loss-ordrer hver gang din aktiehandelsposition stiger i værdi. Dette giver dig mulighed for at holde positionen åben, så længe trenden fortsætter.

For eksempel:

- Din aktiehandel er i øjeblikket 15% i grøn

- Du er noget tilfreds med dine gevinster, men du vil ikke lukke stillingen endnu. Aktierne kunne trods alt fortsætte med at stige, hvilket betyder endnu mere fortjeneste.

- Som sådan indstiller du din efterfølgende stop-loss-ordre til 5%

- Dette betyder, at du fra dette tidspunkt ikke kan miste mere end 5% af det overskud, du allerede har opnået

- Det er afgørende, hvis aktien fortsætter med at stige, ligesom den efterfølgende stop-loss-pris

Den vigtigste ting at huske er, at den efterfølgende stop-loss-pris fortsat vil stige i takt med din rentable position.

Men hvis aktierne derefter bevæger sig i den modsatte retning, forbliver din efterfølgende stop-loss-pris, hvor den er. Endnu en gang sikrer dette, at du forbliver i handlen, men at du beskytter en del af det overskud, du allerede har opnået.

Klar til at starte handel Aktier?

Britiske aktiehandelsstrategier og -systemer

Så nu hvor du kender vigtigheden af ordrer på aktiehandel, skal vi nu undersøge, hvilke strategier og systemer du har til din rådighed.

Typer af aktiehandelsstrategier

Der er mange måder, hvorpå du kan handle med aktier i Storbritannien. Dette centrerer stort set omkring den tid, du holder en position åben.

Jo kortere du holder en position åben, jo mindre vil dine fortjenstmål sandsynligvis være. Dette skyldes, at aktier kun kan bevæge sig med et bestemt beløb på en enkelt handelsdag.

Ikke desto mindre viser vi nedenfor de mest almindelige typer britiske aktiehandelsstrategier.

Dagshandel

I daghandel med aktier skal du være superaktiv. Det vil sige, at de fleste dagshandlere placerer flere aktiepositioner hver dag. Kernen i denne strategi er, at du sjældent – hvis nogensinde – holder en position åben over de almindelige åbningstider.

I stedet kan du muligvis foretage en handel og derefter lukke den et par timer eller endda minutter senere. For eksempel kan du få øje på en kortvarig aktiehandelsmulighed på Royal Mail-aktier. Du kan placere en ordre og derefter lukke den en time senere med et overskud på 1,3%.

Som du kan forestille dig, bliver du ikke rig ved kun at tjene 1,3%. Ideen med day trading er dog, at du vil opnå mindre gevinster, men på en meget hyppigere basis, end du ville få med andre former for aktiehandel.

Swing-handelslagre

Swing trading er også en kortsigtet strategi. I modsætning til dets modpart til dagshandel er der imidlertid ikke noget krav om at åbne og lukke en position på samme dag. I stedet vil du have så meget fleksibilitet, som du finder passende.

For eksempel, mens en aktiehandel muligvis forbliver åben i et par dage, forbliver den næste muligvis i spil i flere uger. I de fleste tilfælde holder swinghandleren ikke deres position åben i mere end et par måneder. Noget mere end dette, og du vil blive betragtet som en traditionel ‘køb og hold’ investor.

Det vigtigste koncept om swing trading aktier er, at du ser ud til at forblive med tendensen så længe som muligt.

For eksempel:

- Du handler Facebook aktier med en britisk aktiehandelsplatform

- Du har en købsordre aktiv, som i øjeblikket er 25% i det grønne

- Du føler, at den opadgående tendens nærmer sig en slutning, så du låser din fortjeneste med en salgsordre

- Din forudsigelse er korrekt, og Facebook deler og bevæger sig nu sydpå

- For at udnytte dette placerer du derefter en ekstra salgsordre for at fange den nedadgående tendens

Det afgørende er, at britiske swinghandlere ikke har følelsesmæssige bånd til nogen af de aktier, de køber og sælger. I stedet søger de blot at følge bredere markedstendenser.

Skalperende lagre

Selvom dette måske lyder noget indlysende, er scalpinghandlere kun bekymrede for én ting – at lukke en handel med fortjeneste. Men hvad der adskiller scalpers er, at de ønsker at drage fordel af super-små kursbevægelser på en aktie – endnu mere end daghandlere.

Med andre ord, mens daghandlere måske indtaster 2/3 positioner om dagen, kan scalpers muligvis indtaste snesevis. Det vigtigste, de søger at opnå, er at købe og sælge aktien, mens den forbliver i et stramt interval. Lad os for eksempel antage det GlaxoSmithKline aktier har handlet mellem £ 13,90 og £ 14,03 i flere timer.

Dette repræsenterer et prisinterval på kun 1%. Så længe aktierne går op og ned inden for dette interval, vil skalperen se efter at placere masser af køb og salg ordrer.

Det er afgørende, at fortjeneste niveauerne på hver af disse positioner sandsynligvis vil være mindre end 0,1%. Men da skalperen placerer en så stor mængde positioner, kan disse gevinster meget hurtigt tilføje.

Bankroll Management

Det er super vigtigt at styre din handelskapital. Når alt kommer til alt, må det langsigtede mål være at konsekvent vokse denne kapital og dermed – give dig mulighed for at tjene penge på dine britiske aktiehandelsbestræbelser.

En af de mest effektive måder at måle din evne til at beskytte din handelsbankroll er at vurdere din ‘maksimale udnyttelse’ -procent. Dette refererer simpelthen til det største fald i hovedstaden, som du er stødt på i en enkelt periode – siger om måneden.

For eksempel:

- I måned 1 og 2 tjener du henholdsvis 10% og 15%

- Din handelskapital er nu på £ 5.000

- Men ved udgangen af måned 3 er din kapital sunket til £ 4.000

- Dette betyder, at din maksimale udnyttelse er 20%

I sidste ende siger det sig selv, at de mest risikovillige forhandlere vil sikre, at deres maksimale udnyttelsesprocent forbliver lav. Faktisk, hvis dette overstiger 10%, skal du muligvis revidere din forståelse af risikostyring.

Risiko og belønning

Hver aktiehandel, du placerer, kommer med sit eget risiko- og belønningsforhold. Enkelt sagt kan dette kvantificeres ved at spørge dig selv, hvor stor risiko du er villig til at tage for at nå et bestemt profitmål.

Der er ingen hård og hurtig regel med denne. Men mange erfarne handlende prøver at tjene mindst 3 gange det beløb, de risikerer på en handel. Dette er kendt som et 1: 3 risiko / belønningsforhold. Lad os se på et praktisk eksempel på, hvordan dette fungerer:

- Du vil afgive en købsordre på Waitrose-aktier, da du tror, at prisen vil stige i løbet af de næste par timer

- Du spiller i alt £ 500 på handlen

- Hvis du tager et 1: 3 risiko / belønningsforhold, vil du tjene 3% i gevinster

- I pund og pence udgør dette et overskudsmål på £ 15 (£ 500 x 3%)

- Med hensyn til din risiko står dette på 1%

- Ved en indsats på £ 500 er det mest, du er villig til at tabe, £ 5

Som du kan se af ovenstående, vil der kun ske en af to ting fra denne handel ved at indsætte de relevante ordrer (vi diskuterede handelsordrer udvidet længere oppe i denne vejledning). Du tjener enten 15 £ (3%) eller taber 5 £ (1%). Dette giver dig mulighed for at indstille klare mål både med hensyn til maksimal risiko og potentielle belønninger.

For at præcisere, ved at tage en 1: 3 risiko / belønningsmetode, behøver du kun 1 ud af 4 handler for at returnere et overskud for dig til break-even. Dette svarer til et ‘vindforhold’ på kun 25%.

For eksempel:

- Handel 1: – £ 5

- Handel 2: – £ 5

- Handel 3: – £ 5

- Handel 4: £ 15

I henhold til ovenstående tabte 3 handler i alt £ 15, og derefter tjente den fjerde £ 15 – hvilket tog din nettogevinst til £ 0. Afgørende for, at når du bliver mere og mere vidende i, hvordan du læser og analyserer tekniske / grundlæggende data (som vi dækker i afsnittet nedenfor), forventer du at have et vindingsforhold, der er større end 25%!

Grundlæggende forskning

Der er to hovedsegmenter af forskning, som du kan foretage for at forsøge at forstå en akties fremtidige retning. Dette består af teknisk analyse og grundlæggende forskning. I dette afsnit vil vi diskutere sidstnævnte.

Så grundlæggende forskning er processen med at holde styr på begivenheder i den virkelige verden, og hvordan disse begivenheder kan påvirke prisen på en aktie. I sin mest basale form, hvis en virksomhed frigiver sin kvartalsvise indtjeningsrapport, og resultaterne er dårligere end forventet, bør du forvente, at aktiekursen vil falde.

I et lignende eksempel kan et firma muligvis meddele, at det netop har vundet en ny lukrativ kontrakt med regeringen. På baggrund af denne positive nyhedsudvikling vil aktierne sandsynligvis stige i værdi.

Der er nogle vigtige punkter at bemærke om grundlæggende forskning i forbindelse med aktiehandel. For det første er daghandlere og scalperser lidt opmærksomme på det grundlæggende. Når alt kommer til alt forbliver de i en handel for et så lille beløb.

For det andet kan det være svært at holde øje med økonomiske nyheder døgnet rundt. Som sådan skal du bruge en platform som Yahoo Finance for at sikre, at du holdes opdateret med vigtige markedsudviklinger.

Ud over dette kan du overveje at bruge en økonomisk kalender. Dette viser datoer og tidspunkter for nøgleudviklingen på aktiemarkederne – for eksempel virksomhedsindtjeningsrapporter eller centralbankmøder.

Teknisk analyse

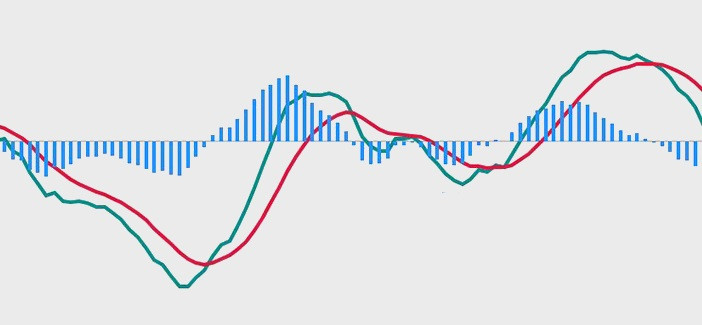

Hvis du ønsker at handle med aktier i Storbritannien i modsætning til at investere i aktier i flere måneder eller år, er det afgørende, at du lærer at udføre teknisk analyse. Som navnet antyder, vil du analysere tekniske prislister med henblik på at finde tendenser.

Når du først har fundet en potentiel tendens, vil du kunne placere en passende handelsordre.

For at hjælpe med analyseprocessen skal du forstå, hvordan du bruger tekniske indikatorer. Dette er handelsindikatorer, der ser efter specifikke målinger – såsom volatile eller support / modstandsniveauer.

På grund af det faktum, at der er over hundrede tekniske indikatorer, der bruges af professionelle aktiehandelsprofiler, kunne vi umuligt liste hver eneste. Nedenfor diskuterer vi dog tre tekniske indikatorer, som du kan begynde at bruge lige nu – ikke mindst fordi de er noget begyndervenlige.

Flydende gennemsnit

Denne indikator ser på gennemsnitsprisen på en aktie over en bestemt tidsperiode. De mest anvendte tidsrammer med denne er det glidende gennemsnit på 100 dage og 200 dage.

Begge de ovennævnte glidende gennemsnit vil blive repræsenteret af en linje i det respektive aktiekursdiagram.

I teorien, hvis den nuværende aktie er over både det 100-dages og 200-dages glidende gennemsnit, så er markedssentimentet stærkt. Til gengæld betyder det, at en opadgående prisudsving enten er i øjeblikket på plads eller snart skal ske.

På den anden side, hvis den aktuelle aktiekurs er under gennemsnittet for 100 dage og 200 dage, vil dette indikere, at investorer er baisse over virksomheden.

Relativ styrkeindikator (RSI)

Relativ styrkeindikator (RSI) måles i procent – fra 0 til 100. Det ser specifikt på den aktuelle markedshandling på en aktie i form af køber / sælgervolumen. Enkelt sagt, hvis der er flere købere end sælgere med et betydeligt beløb, så kan aktien blive overkøbt.

Til gengæld betyder det, at en kortvarig markedskorrektion muligvis er i gang. Det betyder, at prisen midlertidigt går sydpå, indtil trenden genoptages. Hvis dette er tilfældet, ville RSI give en procentdel på 70% eller mere.

Hvis RSI-procenten på den anden side er 30% eller mindre, kan det betyde, at bestanden er overkøbt. Det betyder, at mens aktien kan være i en langvarig nedadgående tendens, kan en kortvarig markedskorrektion være ved at komme i spil. Hvis det gør det, vil aktiekursen midlertidigt stige, inden den genoptager sin nedadgående tendens.

Moving Average Convergence Divergence (MACD)

Den glidende gennemsnitlige konvergensdivergens (MACD) – udtalt MAC-D, giver os mulighed for at evaluere momentumet i en aktiekurs. Især ser det på den aktuelle styrke og varighed af en tendens.

Lad os for eksempel antage, at HSBC-aktier er steget 9% på kun to ugers handel. Det kan være svært at vide, om denne tendens er kortvarig eller en indikation af, at aktierne nu er i en længerevarende genopretningsfase.

Ved at bruge MACD kan denne tekniske indikator kaste lys over den førnævnte gåde.

Afgørende, hvis MACD er over den aktuelle signallinje, indikerer det, at forhandlere skal købe aktien. Tværtimod, hvis MACD er under signallinjen, skal de handlende se på kortsalg.

Klar til handel lagre?

Automatiseret og halvautomatisk aktiehandel

Som du måske har gættet, bliver du nødt til at afsætte en betydelig mængde tid til både teknisk og grundlæggende forskning. Dette bør ikke afholde dig fra at blive involveret i den britiske aktiehandelsscene.

Når alt kommer til alt, når du først har kendskab til, hvordan du effektivt analyserer værdien af en aktie, giver du dig selv den bedst mulige chance for at opnå ensartede gevinster på lang sigt. På den anden side kan det være frustrerende, hvis du er meget ivrig efter at begynde at handle med aktier i Storbritannien, men du ikke helt ved, hvordan du skal bestemme den fremtidige værdi af en aktie.

Du risikerer dine egne penge, så hver forkert spekulation, du foretager, vil resultere i et økonomisk tab. For mange af disse tabsgivende positioner vil sandsynligvis se dig hænge dine aktiehandelsstøvler for godt.

Under hensyntagen til ovenstående vil nogle nybegynderaktiehandlere i Storbritannien henvende sig til en form for automatiseret handel. Dette betyder, at du får hjælp fra en tredjepart. Mulige veje at tage i denne henseende er aktiehandelssignaler (semi-automatiseret), aktiehandelsrobotter (fuldautomatiseret) eller brug af et kopihandelsværktøj (fuldautomatisk).

Aktiehandelssignaler

Der er hundredvis af udbydere i online-investeringsscenen, der tilbyder aktiehandelssignaler. Udbyderen sender i det væsentlige et handelsforslag, der fortæller dig, hvilke ordrer du skal placere.

Forslaget kan være på bagsiden af en erfaren aktiehandler, der har udført teknisk og / eller grundlæggende analyse. Eller det kan være en automatiseret tjeneste, der bruger algoritmer og maskinindlæring.

Uanset hvad kan dit aktiehandelssignal se sådan ud:

- Lager: Æble

- Bestille: Sælge

- Grund: RSI under 30%

- Indgang: $ 118,00

- Stop tab: $ 119,18 (1%)

- Take-Profit: $ 113,28 (3%)

Som du kan se af ovenstående, vil britiske aktiehandelssignaler give dig alle de nødvendige ordrer, der skal placeres. Til gengæld betyder det, at du ikke er forpligtet til at udføre din egen forskning.

Bemærk: Britiske aktiehandelssignaler bør ikke ses som en erstatning for teknisk og grundlæggende analyse af læring. Når alt kommer til alt stoler du på en tredjepart til at analysere en akties fremtidige retning i modsætning til selv at tage risikovillige beslutninger.

Aktiehandelsrobotter

Aktiehandelsrobotter er avancerede softwarefiler, som du kan installere på tredjepartsplatforme som MetaTrader 4 og 5.

Softwaren understøttes af algoritmer, der scanner aktiemarkederne på dine vegne. Hvis og når algoritmen ser en handelsmulighed, placerer den derefter de krævede ordrer. Den største fordel ved at bruge en britisk aktiehandelrobot er, at du aktivt kan handle på en 100% passiv måde.

Derudover er robotten programmeret til at følge et sæt foruddefinerede regler – hvilket betyder at der ikke er plads til hensynsløse eller følelsesmæssige beslutninger. På den anden side bør børshandelsrobotter bruges med ekstrem forsigtighed.

Når alt kommer til alt tillader du et stykke software at få adgang til din handelskapital og dermed – placere købs- og salgsordrer på dine vegne. Det er derfor ikke ualmindeligt, at robotten brænder igennem hele din bankrulle, hvis den ikke er konfigureret korrekt.

Derudover har aktiehandelsrobotter ikke kapacitet til at fortolke økonomiske nyheder. Endnu en gang er det kun til opgave at følge de ‘hvad-hvis’ betingelser, som udvikleren har programmeret i.

Dette betyder, at en aktiekurs kan være stærkt påvirket af en nyhedsnyhed, men robotten vil ikke være opmærksom på dette! Vi bør også gøre det klart, at der er tusindvis af såkaldte ‘profit-making’ robotudbydere i onlineområdet, der kun er svindel.

De vil offentliggøre dristige påstande på deres hjemmeside om at skabe ubegrundede rigdom gennem deres robot. Men der er sjældent nogen måde at uafhængigt bekræfte dette på, så vær forsigtig. Dette er grunden til, at vi meget foretrækker Copy Trading-funktionen hos FCA-reguleret mægler eToro, som vi dækker i afsnittet nedenfor.

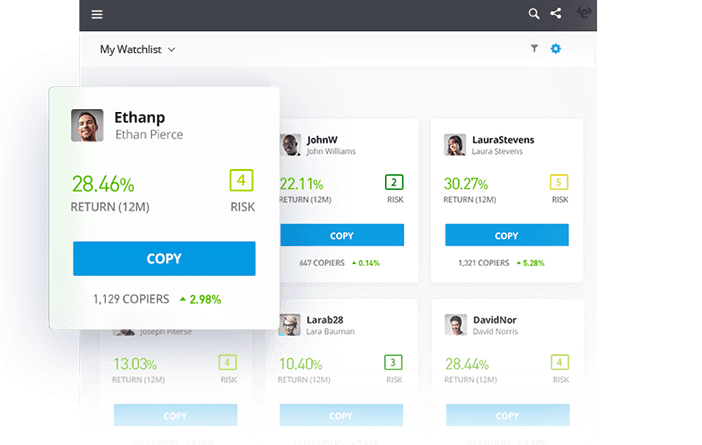

Reguleret værktøj til handel med kopier

Hvis du ønsker at drage fordel af en virkelig passiv aktiehandelsrejse, men samtidig vil undgå rouge-robotudbydere, foreslår vi at overveje eToro. Denne fuldt licenserede mægler tilbyder en funktion kaldet Copy Trading, som giver dig mulighed for at investere penge i en dokumenteret britisk aktiehandler.

Denne erhvervsdrivende vil derefter købe og sælge aktier på dine vegne på en 100% gennemsigtig måde. Der er ingen ekstra gebyrer for at bruge denne funktion, da den respektive erhvervsdrivende kompenseres med eToro.

Afgørende, før du investerer i en erhvervsdrivende, får du se masser af vigtige målinger. Dette dækker hver eneste position, som investoren nogensinde har placeret hos mægleren, hvilket betyder, at du kan se deres månedlige afkast, foretrukne markeder, risikovurdering og gennemsnitlige handelsvarighed.

Læs mere: Copy Trading: The Ultimate Beginner’s Guide

Hvis du er interesseret i at tage Copy Trading-ruten på eToro, behøver du kun opfylde et minimum på $ 200 – hvilket er omkring £ 160-ish.

Vigtigheden af at vælge den rigtige britiske aktiehandelsplatform

Så nu hvor vi har bevæbnet dig med alle de oplysninger, du har brug for for at få din britiske aktiehandelskarriere ud på højre fod, skal vi nu diskutere vigtigheden af at vælge en platform.

Dette er fordi for at handel med aktier online, du skal gøre dette gennem en mægler. Som du måske har gættet, er der bogstaveligt talt hundredvis af platforme, der er aktive i den britiske aktiehandelsscene. Som et resultat gør det det udfordrende at vide, hvilken udbyder man skal gå med.

For at gøre forskningsprocessen noget mere tålelig for dig, nedenfor finder du en liste over overvejelser, der skal tages, inden du vælger et britisk aktiehandelssted.

1. FCA-regulering / FSCS-beskyttelse

Overvejer du at bruge en britisk aktiehandelsplatform, der ikke er licenseret af FCA? I så fald går du ind i meget farligt område. Når alt kommer til alt bliver du bedt om at deponere penge i mægleren for at kunne handle med aktier.

Til gengæld betyder det, at du overlader udbyderen til dine hårdt tjente penge. Derfor foreslår vi kraftigt, at du kun bruger FCA-regulerede mæglere som eToro. Dermed får du også beskyttelsen af FSCS.

Dette dækker dine penge op til de første £ 85.000 i tilfælde af, at mægleren gik i stykker – ligesom du ville få med en britisk bank eller bygningsselskab.

2. Gebyrer og provisioner

Hver gang du foretager en aktiehandel, skal du betale et gebyr til din valgte mægler. Dette kan variere ganske betydeligt – ikke kun økonomisk, men også i den måde, gebyret opkræves på.

For eksempel opkræver den britiske aktieplatform IG en variabel provision. Når der handles med aktier noteret i Storbritannien, ligger dette på 0,1%. Mens dette ved første øjekast måske lyder konkurrencedygtigt, har IG et minimum på £ 10 på plads.

Dette gør det fuldstændig uoverskueligt for dem af jer, der planlægger at handle små beløb. For eksempel vil en købs- eller salgsordre på 50 £ koste dig 10 £ i gebyrer svarende til hele 20%!

Derfor foreslår vi at bruge eToro, da mægleren ikke opkræver nogen provision, når du handler med aktier. Uanset om det er indekser, ETF’er, guld, olie eller et af de tusindvis af markeder, det understøtter, er eToro 100% kommissionsfri.

Ud over kommissioner skal du også kontrollere følgende gebyrer, inden du tilmelder dig et britisk aktiehandelssted:

- Spreder sig: Set som forskellen mellem ‘bud’ og ‘spørg’ -kursen på en aktie, er spredningen et indirekte gebyr, der garanterer, at mægleren tjener penge. Jo bredere spredningen er, jo mere betaler du for at handle med aktier.

- Indskud / udbetalinger: Nogle aktiehandelswebsteder i Storbritannien opkræver et gebyr for at deponere og / eller hæve penge. Dette kan variere afhængigt af den valgte betalingsmetode.

- Finansiering natten over: Ellers kendt som ‘swapgebyrer’ opkræves finansiering fra dag til dag i CFD-handler. Det vil sparke ind, hvis du holder en position åben natten over. Dette er grunden til, at aktiehandel via CFD’er kun er egnet til kortsigtede strategier.

- Inaktivitet: Når et aktiehandelssted markerer din konto som sovende, skal du muligvis betale gebyrer for inaktivitet. Dette er normalt efter 1 års inaktivitet, men nogle mæglere implementerer gebyret efter kun 3 måneder.

Alt i alt kan og vil ovennævnte gebyrer have stor indflydelse på din evne til at opnå langsigtet fortjeneste. Dette er især tilfældet, når handel med aktier, da dine fortjenstmargenmål sandsynligvis vil være små.

eToro – Den største aktiemægler i Storbritannien (0% provision og ingen stempelafgift)

eToro har vist sig at være troværdige inden for aktiemarkedsbranchen gennem mange år – vi anbefaler, at du prøver dem.

3. Markeder og børser

Hvis du ønsker at handle med aktier fra et bestemt marked, skal du sikre dig, at din mægler giver dig adgang. Når du bruger en britisk aktiehandel, siger det sig selv, at du vil være i stand til at købe og sælge FTSE 100-aktier.

Men hvis du ønsker adgang til andre britiske markeder – såsom FTSE 350 eller AIM, skal du kontrollere, om dette understøttes, inden du tilmelder dig. Tilsvarende, hvis du ønsker at handle aktier noteret på internationale børser som NASDAQ eller NYSE, skal du sørge for at undersøge, om mægleren tilbyder det specifikke marked.

4. Funktioner og værktøjer

Du vil sandsynligvis vælge et britisk aktiehandelswebsted, der tilbyder en overflod af nyttige værktøjer og funktioner. For eksempel giver de bedste mæglere dig mulighed for at udføre teknisk forskning med en række tegneværktøjer og indikatorer. Det er også godt, når mægleren tilbyder grundlæggende data – såsom økonomiske nyheder og virksomhedsindtjeningsrapporter.

Når det kommer til automatiseret handel, skal du kontrollere, om din valgte platform kan understøtte din ønskede vej. For eksempel kræver aktiehandelsrobotter en tredjepartsplatform som MT4. Ikke alle britiske mæglere er kompatible med MT4.

Tilsvarende, hvis du er interesseret i at drage fordel af et Copy Trading-system, skal du bruge en mægler som eToro. Den ovennævnte platform har tusindvis af bekræftede investorer, der er en del af Copy Trading-programmet, så du har masser at vælge imellem.

5. Betalinger

Glem ikke at kontrollere, hvilke betalingsmetoder dit valgte britiske aktieside understøtter. Efter vores mening er den nemmeste måde at få penge ind i en mægler via et britisk betalingskort / kreditkort. Dette behandles øjeblikkeligt og 100% sikkert.

E-tegnebøger som Paypal er også gode af de nævnte grunde. De fleste britiske aktiehandelssider tilbyder support til bankoverførsler. Forvent forsinkelser på 2-3 dage, når du vælger denne betalingsmetode, hvilket betyder, at du ikke kan handle med det samme.

Ud over understøttede betalingsmetoder skal du også kontrollere mæglers tilbagetrækningspolitik. For eksempel, mens de bedste platforme behandler anmodninger om udbetalinger inden for 48 timer, er det kendt, at nogle tager meget længere tid.

Andre ting at passe på, når du vælger det bedste britiske aktiehandelssted til dine behov, er:

- Kundeservice – Åbningstider og supportkanaler (live chat osv.)

- Omdømme – Hvordan mægleren vurderer af det britiske handelssamfund

- Brugervenlighed – Kontroller, om platformen er velegnet til nybegyndere

- Udnyttelse – Undersøg om mægleren tilbyder gearing og til hvilke grænser

Stock Trading UK Guide: The Bottom Line

Denne UK-aktiehandelsguide har skitseret hver eneste måling, du skal overveje, før du risikerer din egen kapital. Selvom det er superomfattende og noget langt i naturen, har vi sikret, at ingen sten er blevet vendt om.

Som sådan – hvad enten det er med hensyn til at placere ordrer, forstå risikostyring, implementere en strategi eller udføre teknisk forskning – har du nu den bedst mulige chance for at starte din britiske aktiehandelskarriere på højre fod.

Hvis du er klar til at begynde at handle med aktier i Storbritannien lige nu, eToro er langt den bedste platform at tilmelde sig. Denne FCA-regulerede mægler er hjemsted for over 13 millioner investorer, ikke mindst fordi den tilbyder en sikker og billig måde at få adgang til markederne på..

Vigtigst er det, at din kapital er beskyttet af FSCS, så der bør ikke være nogen bekymring for sikkerheden af dine midler.

Yderligere læsning:

Forex trading UK – Den ultimative begyndervejledning til handel med Forex online

Cryptocurrency Trading UK: Ultimate UK Guide to Crypto Trading

Komplet guide til online handel i Storbritannien

Guide til handel med guld – Lær, hvordan du handler guld online